Dans l’Agefi Hebdo

– le 22 avril 2021:

La France, les pieds dans l’eau

Côté assureur, la facture s’alourdit au fil des années. Le coût annuel moyen des catastrophes naturelles est passé de 1.2 Mds€ dans les années 1980 à 3.2Mds€ en 2020 et pourrait atteindre 6.6 Mds€ dans 25 ans.

Anticiper la croissance soutenue du coût des catastrophes naturelles

Le trop lent renforcement des mesures de protection de ces zones tendent à remettre en cause leur assurabilité.

Vers la désertification de l’assurance ?

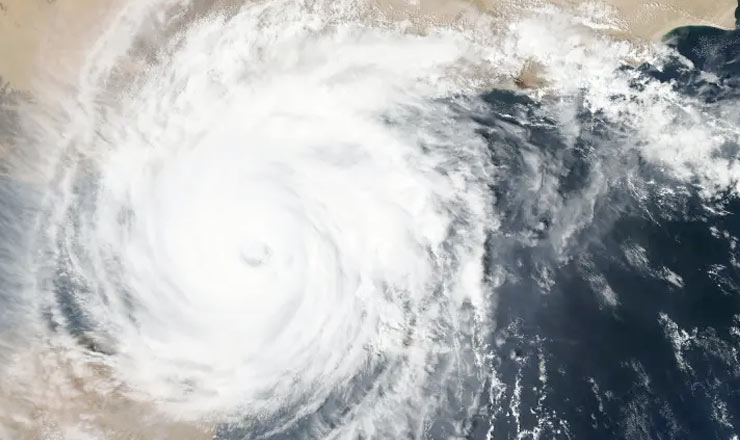

Cette problématique est particulièrement préoccupante pour les territoires ultra-marins, touchés ces dernières années par des ouragans d’une rare violence. Par exemple, le passage de l’ouragan Luis entre Août et Septembre 1995 sur les îles de Saint-Martin et Saint-Barthélemy a causé plusieurs dizaines de morts et 200M€ de dommages économiques. Luis avait emporté dans son sillage quelques assureurs comme Groupama ou MMA, qui s’étaient retirés après son passage.

Le retrait progressif des territoires d’outre-mer n’est pas inenvisageable, compte-tenu du fait que « les outre-mer sont surexposés aux aléas naturels et cumulent divers périls, des risques sismiques aux mouvements de terrain en passant par les cyclones, les tsunamis et les submersions marines » comme l’indiquait Stéphane PENET – Directeur du pôle assurances de dommages et de responsabilité, Fédération française de l’assurance (FFA) – devant le Sénat le 15 Mai 2019.

L’autre élément discriminant est la « légère sous-assurance des populations et des biens par rapport au niveau de la métropole. », avançait Stéphane PENET face aux sénateurs en Mai 2019. Cette sous-assurance est due au pouvoir économique des ménages plus faible qu’en métropole.

Le retrait des assureurs de ces territoires ultra exposés entrainerait un déséquilibre du régime d’indemnisation.

Pour l’heure, force est de constater que la tendance n’est pas au retrait massif des assureurs qui durcissent néanmoins les conditions d’acceptation des risques, par le biais de relèvements tarifaires et de mesures de prévention renforcées.

En métropole, la problématique n’est – pour l’heure – pas au retrait, car le très grand nombre de porteurs de risques permet encore aux résidents de placer leurs risques à un prix raisonnable. Néanmoins, on constate sur les dernières années une évolution plus sévère des tarifs sur les zones métropolitaines les plus exposées ; ce qui, d’une certaine manière, tend à durcir les conditions d’accès à l’assurance, notamment pour les classes sociales les plus défavorisées.

Immunité collective ou résilience ?

Le changement climatique est là, et les bouleversements qui en découlent sont plus disruptifs que l’avènement du digital. Pour l’heure, nos sociétés se sont montrées démunies face à l’ampleur des conséquences ; nous n’avons pas – encore – développé d’immunité collective nous rendant peu ou pas vulnérable aux conséquences de ces disruptions. Dès lors, la résilience doit être la figure de proue dans la conduite de nos réflexions. Penser résilience c’est apprendre des traumatismes, c’est adapter notre développement à l’écosystème avec lequel nous vivons, et c’est surtout limiter l’exposition de nos actifs à des risques que nous ne maitrisons encore que trop peu.

[1] https://www.ecologie.gouv.fr/prevention-des-risques-naturels

[2] Selon les termes de Florence Lustman, Présidente de la Fédération française de l’assurance, dans le N°122 de la Revue Risques, le 2 Septembre 2020

[3] https://www.senat.fr/compte-rendu-commissions/20190513/dom_mai.html

Par Appolinaire Tena, consultant chez Square.