MoneyVox

– le 14 janvier 2021

Reproduire la richesse d’une expérience vécue en agence

Problèmes de connexion, difficultés à renseigner un champ dans un formulaire, onglets inactifs : ces incidents de parcours sont récurrents sur les plateformes de banque en ligne et contribuent nettement à ternir l’expérience utilisateur. En période de crise, ces signaux faibles sont rédhibitoires, tant l’urgence des situations nécessite une réactivité de la part des banques. Le fonctionnement technique et la fluidité du parcours doivent par conséquent être irréprochables afin d’apporter une expérience lisse et sans rupture.

En fin d’année 2019, 3,5 millions de clients avaient ouvert un compte au sein d’une néobanque. Le succès de ces acteurs en France s’explique notamment par leur capacité à proposer une expérience client entièrement optimisée. Avec plus d’un million d’utilisateurs à ce jour, la banque mobile N26 en est une belle illustration : navigation intuitive, design épuré, contenus synthétiques alternant textes statiques et micro-animations. Les éléments d’UX design (discipline visant à optimiser l’expérience utilisateur) ont été repensés pour favoriser un parcours fluide. Aussi, la capacité de N26 à répondre aux besoins d’autonomie et d’instantanéité des clients a permis de renforcer la qualité de l’expérience : ouverture d’un compte en 8 minutes, réalisation de virements instantanés, création de sous-comptes personnalisés… Les groupes bancaires ont tout intérêt à s’inspirer des fintechs pour concevoir leurs parcours.

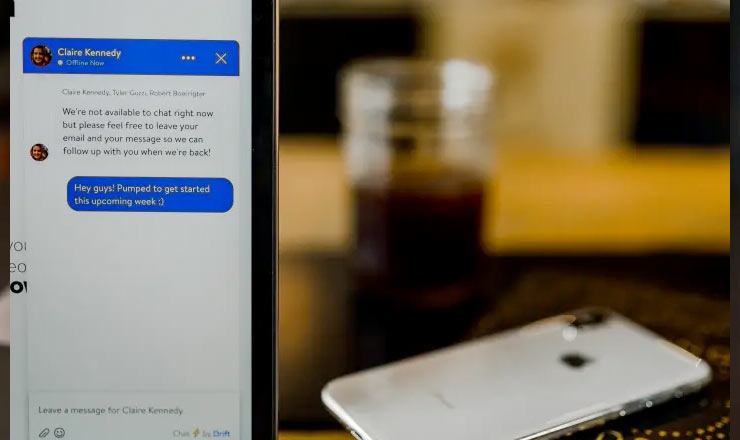

De plus, pour se différencier, les banques doivent miser sur l’humanisation des interfaces pour instaurer une relation de proximité avec le client : intégration de photos illustrant des collaborateurs, mise en avant de témoignages clients, rédaction de contenus axés sur les valeurs humaines du groupe… L’ajout de fonctionnalités d’interaction contribuera également à instaurer une atmosphère humanisée grâce à des échanges instantanés : système de commentaires, espaces de dialogue (Facebook, Twitter, Newsletter), boutons de partage sur les réseaux sociaux… Après avoir solidifié les piliers d’une expérience utilisateur optimisée, les banques pourront se focaliser sur l’amélioration de l’accompagnement à distance.

Un accompagnement humanisé grâce à l’Intelligence artificielle

Les chatbots constituent également un chantier d’innovation intéressant pour personnifier les parcours. BNP Paribas et Hellobank ! travaillent actuellement sur le développement d’assistants virtuels humanisés, destinés à devenir de véritables conseillers financiers, capables de remonter des alertes relatives à la gestion des comptes et l’arrivée d’échéances importantes. Dans un avenir proche, on pourrait imaginer ces bots effectuer des process bancaires complets, réclamant les justificatifs au client pour contractualiser un prêt, voire analysant les documents spécifiques à son profil pour lui fournir des recommandations personnalisées.

Les avancées en termes d’intelligence artificielle empathique laissent entrevoir la possibilité pour les banques d’enrichir considérablement l’accompagnement à distance grâce à de futurs assistants virtuels capables de décrypter les émotions des clients. Les banques devront néanmoins accroître la performance de ces derniers afin de proposer un service humanisé. Pour ce faire, celles-ci auront la possibilité d’investir en interne pour développer leurs propres solutions ou d’utiliser les technologies déployées par d’autres acteurs du marché.

AUTRES ACTUALITÉS EN INNOVATION

Les biais algorithmiques, un risque stratégique pour les entreprises

Paru dans Stratégies

L’inventivité stratégique des ETI, un atout surprenant pour la réindustrialisation

Paru dans La Tribune

Réindustrialisation de la France, comment dépasser la vision parcellaire

Paru dans Forbes